分配金の課税繰り延べ効果を検証!試算結果も紹介!

「分配金(配当金)の受け取り時には必ず課税されるので,分配金を毎年受け取るよりも自動的に再投資する投資信託の方が効率的である」という説明を聞いたことがありませんか?これが分配金の課税繰り延べ効果というものです.

しかし,結局のところ,「最後に税金を支払うのであれば同じこと」ではないかと疑問に思いました.そこで,今回は課税の繰り延べ効果に着目して,簡単なシミュレーションを行いましたので,試算した結果について解説します!

分配金の課税繰り延べ効果

分配金の課税繰り延べ効果とは?

企業の配当金やファンドの分配金は,払い出される(受け取る)たびに,その金額の20.315%が課税されます.つまり,1万円の配当金であれば,受け取る際には約8,000円となります.

そこで,ファンド内で自動的に再投資する分配金(配当金)を出さないファンドであれば,分配金を受け取ることがないので,毎年,課税されることはなくなります.ただし,ファンド売却時の利益に対しては,課税されることになるので,「繰り延べ」となります.つまり,支払う税金を先送りしているということです.

疑問:どれくらい効果があるのか?

「課税の繰り延べ効果」について,仕組みは理解しているつもりです.しかし,「結局,最後に税金を支払うのであれば同じこと」ではないかと疑問に思いました.また,効果があるとしても,どれくらいなのか,信託報酬の差の方が大きいのではないか,などと考えるようになりました.

投資においては,誰かの意見や考えを「そのまま信じる」のではなく,しっかりと自分の頭で理解して,腹落ちすることが大切だと考えています.そこで,自分で条件を設定して,簡単なシミュレーションをしてみることにしました.

簡易的なシミュレーション

今回のシミュレーションは,とても単純な条件を設定しています.実際には,このように,毎年毎年,増加していくわけではありません.あくまでも,分配金の再投資に課税されるか,課税されないか,の点に着目した試算であることは,ご了承ください.

計算の条件

分配金を出さない投資信託(オルカンなど)と分配金を出すETF(VTなど)を想定して条件を設定します.厳密には,オルカンとVTではベンチマークとする指数が異なります.S&P500連動のインデックスファンドでも同じような条件になると思います.

また,投資金額100万円,追加投資は行わないこととしました.

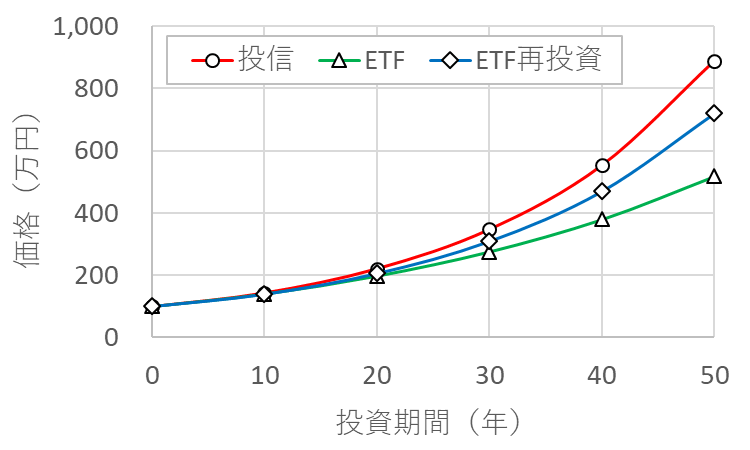

グラフは,10年,20年,30年,40年,50年の時点で売却した場合の税引き後の価格です.詳細な条件は,次に記します.

投資信託の条件

- 成長率:年率5%の定率(分配金を含む)

- 分配金:出さずにファンド内で再投資

- 税金:売却時の利益のみ課税

- 管理費用:0.17%(オルカンの実質コストを参考に設定)

ETFの条件

- 成長率:年率3%の定率

- 分配金:利回り2%の定率.つまり,価格上昇後も増配によって,利回り2%を維持すると仮定.

- 税金:分配金に毎年課税+売却時の利益に課税

- 管理費用:0.07%(VTの実質コスト)

それぞれの価格について

- 投資信託(投信):売却時の基準価格

- ETF:売却時の基準価格+分配金の総額

- ETF再投資:売却時の基準価格+売却年度の分配金

- いずれも税引き後の価格を表示しています

結果の解説

まず,ETFは,分配金の再投資を行っていませんので(つまり,分配金の部分は増えないので),一番小さくなることは理解できます.投資信託とETF再投資が,想像よりも差が開きました.年間のコスト差が0.01%ありますが,課税の繰り延べ効果の方がコスト差よりも影響が大きいことが分かります.

実際には,ETFの場合には為替手数料や購入時手数料が発生する場合がありますので,グラフよりも差が開く可能性が高いと思われます.

投資信託とETF再投資の価格差を比較すると,次の表のようになります.

| 10年後 | 20年後 | 30年後 | 40年後 | 50年後 |

| 3.0% | 7.1% | 11.2% | 15.2% | 19.1% |

感想

今回,試算した結果は意外でした.思ったよりも,課税の繰り延べ効果は大きいようです.これまで,コスト面を考慮して,VTなどの米国上場ETFを積極的に購入していましたが,投資信託の方が効率的であることが実際に計算してみて分かりました.

実際に,自分で計算してみると良く分かりますね.作るのに時間がかかりましたが,やってみてよかったです(笑).

最近では,「低コスト」=信託報酬,ばかりが注目されていますが,税金もコストの一つであることを忘れてはいけませんね.そう考えると,金融所得課税の20.315%が非課税となる「新NISA」は,メリットが大きいですね.

まとめ

- 分配金の課税繰り延べ効果は,思ったよりも大きい!

- 信託報酬・管理費用のコストだけでなく,税金も考慮する必要がある.

以上,参考になれば嬉しいです.

本コラムの内容は,資産形成に関する情報提供を目的としたものであり,証券投資の勧誘を目的としたものではありません.また,本情報に基づいて被ったいかなる損害についても一切責任を負いません.最終的な投資決定は,ご自身の判断でなさるようにお願いいたします.